シルバーETFを利用することで、銀価格への間接的なエクスポージャーを得ることができます。2026年1月29日までの直近12カ月のリターンを基準に、ランキング上位3つのシルバーETFについて詳しく見ていきましょう。

シルバーETFとは?

シルバー(銀)は貴金属であり、コモディティ(商品)として、宝飾品、食器、電子機器、電池など、幅広い最終製品に使用されています。また、銀は優れた電気伝導性と熱伝導性を持つため、

AIデータセンターや半導体において重要な部品となっています。さらに、銀は比較的高い価値対重量比を持つことから、長い歴史の中で貨幣や価値の保存手段としても利用されてきました。

シルバーETFとは、銀の価格(費用控除後)に連動するよう設計された

上場投資信託(ETF)です。シルバーETFは、投資家が銀そのものを実際に保有することなく、銀価格の変動に間接的に投資できる機会を提供します。銀価格との連動を図るため、シルバーETFは現物の銀、銀鉱山会社の株式、または銀先物を保有する場合があります。

銀価格に1:1で連動するETFへの投資以外にも、シルバー・インバースETF(基準となる指数の空売りリターンを目指すETF)や、シルバー・レバレッジETF(金融派生商品や借入を利用して指数のリターンを増幅させるETF)を選択することもできます。

シルバーETFに投資したい場合、次の5つのカテゴリーから選ぶことができます。すなわち、①銀価格に連動するETF、②銀指数の価格に先物で連動するETF、③

銀鉱山会社に投資するETF、④

シルバー・インバースETF、⑤

シルバー・レバレッジETFです。

投資のヒント:シルバーETFのパフォーマンスは、ETFの性質によって互いに、または対象となる銀現物と大きく異なる場合があります。シルバーETFを選択する際には、そのETFがどのように銀価格と連動しているかを十分に理解した上で判断すべきです。

シルバーETFの選定基準

他の投資商品と同様に、あなたのニーズに合った最適なシルバーETFを選ぶための最も賢い方法は、アメカブドットコムのトップメニューにある検索アイコンをクリックし、「シルバー」と検索することです。また、同じトップメニューにある「米国市況データ」をクリックし、「

ドル建てコモディティ(商品)」の項目を選択してそのページにアクセスすれば、貴金属ETFの週次、月次、年次ごとのパフォーマンスを比較できます。

シルバーETFの選定基準として、以下の項目が含まれます。:

-

リターン実績:本稿では直近12カ月のリターン実績を基にシルバーETFをランキングしています。加えて過去3年、過去5年、過去10年といった長期でのリターン実績も記載していますので、ご希望の保有期間に合わせてご検討ください。

-

経費率:同じ指数やコモディティ(商品)に連動するETF同士を比較した場合、理論的には経費率が最も低いものの方が、より高いものよりも優れたパフォーマンスを示します。本稿で紹介している3つのシルバーETFは、銀現物価格に連動するETFの中でも特に経費率が低い部類です。

-

ファンド構造:本稿で紹介している3つのシルバーETFは、委託者課税信託(Grantor Trust)として設定されています。このグラントー・トラストはアメリカの税法上の概念で、信託されている財産が実質的に委託者個人の資産とみなされるため、税法上は財産の移転がないものとして扱われます。

-

リターン手法:本稿で紹介している3つのシルバーETFは、現物の銀や銀指数の価格(信託経費控除後)に連動することのみを目的としたETFだけを取り上げています。インバース型ETFやレバレッジ型ETFなど、異なるリターン手法や戦略を用いるETFは除外しています。

-

保有資産の概要:銀現物価格に連動するETFは、株式や債券の投資信託のように保有銘柄はありません。銀地金や銀現物バーを裏付けとする資産、あるいは銀先物を保有している場合があります。

豆知識: シルバーETFとは、一般的にグラント―・トラストとして構成されており、現物の銀の価格(経費控除後)に連動するように設計されたETFのことを指します。シルバー・インバースETF、シルバー・レバレッジETF、シルバーETNなど、銀価格への間接的なエクスポージャーを提供する他のETFは、通常、シルバーETFの代替商品と見なされます。

ランキングTOP3のシルバーETF

1. アバディーン・シルバーETF (SIVR)

アバディーン・シルバーETF (SIVR: abrdn Physical Silver Shares ETF)は、abrdn ETFs Sponsor LLCによって設立・運用されているシルバーETFです。このシルバーETFはアメリカ合衆国に本拠を置き、2009年7月20日に設立され、LBMA(ロンドン地金市場協会)規格の銀現物バーを物理的に保有するタイプのファンドであり、代表的な銀現物保有型ETFです。物理的な銀のバーを保管・管理するため、実質的な銀価格と連動し、先物リスク(ロールオーバーコストなど)がありません。現物銀を保管するため信頼性が高い一方で、管理費がかかります。ただ、比較的安定した経費率(2026年現在、年0.30%)となります。このシルバーETFは、下記2つに比べて一番少ない取引量となりますので流動性の面で劣ります。よって、銀価格そのものに長期投資したい場合に向いています。

- 基準日:2026年1月29日

- 直近12ヶ月リターン実績:+270.36%

- 過去3年リターン実績:+371.29%

- 過去5年リターン実績:+338.01%

- 過去10年リターン実績:+655.13%

- 経費率:0.30%(1万ドルの投資につき年間30ドル)

- 年間配当利回り:なし

- 3ヶ月平均日次取引量:3.63(百万)

2. iシェアーズ・シルバー・トラストETF (SLV)

iシェアーズ・シルバー・トラストETF (SLV: iShares Silver Trust ETF) は、iShares Delaware Trust Sponsor LLC(ブラックロック関連会社)によって設立・運用されているシルバーETFです。このシルバーETFはアメリカ合衆国に本拠を置き、2009年7月20日に設立され、LBMA(ロンドン地金市場協会)規格の銀現物バーを物理的に保有するタイプのファンドであり、こちらも代表的な銀現物保有型ETFです。SLVも同様にパッシブ運用であり、銀価格の変動による利益倍増や損失軽減を目的とした運用手法は行っていません。経費率(2026年現在、年0.50%)です。このシルバーETFは、そのカテゴリーの中でも世界最大級であることから、非常に高い取引量と流動性があります。よって頻繁に売買したい投資家向けです。

- 基準日:2026年1月29日

- 直近12ヶ月リターン実績:+269.96%

- 過去3年リターン実績:+368.59%

- 過去5年リターン実績:+333.77%

- 過去10年リターン実績:+635.63%

- 経費率:0.50%(1万ドルの投資につき年間50ドル)

- 年間配当利回り:なし

- 3ヶ月平均日次取引量:70.69(百万)

3. スプロット・フィジカル・シルバー・トラスト(PSLV)

スプロット・フィジカル・シルバー・トラスト(PSLV: Sprott Physical Silver Trust)は、スプロット・アセット・マネジメントLPによって設立・運用されているクローズドエンド型の金融商品信託です。この信託は、カナダに本拠を置き、2010年6月30日に設立され、LBMA(ロンドン地金市場協会)規格の銀現物バーを物理的に保有するタイプのファンドです。この信託は、投資家に安全かつ直接的に現物の銀地金を所有する機会を提供することを目的としており、従来型のETF(上場投資信託)やETN(上場投資証券)とは異なり、ユニットを現物の銀と交換することができます。株式のように取引所で売買され、

純資産価値(NAV)に対してプレミアムまたはディスカウントで取引されることが多いのも特徴です。

- 基準日:2026年1月29日

- 直近12ヶ月リターン実績:+238.40%

- 過去3年リターン実績:+327.43%

- 過去5年リターン実績:+291.32%

- 過去10年リターン実績:+518.77%

- 経費率:0.58%(1万ドルの投資につき年間50ドル)

- 年間配当利回り:なし

- 3ヶ月平均日次取引量:14.86(百万)

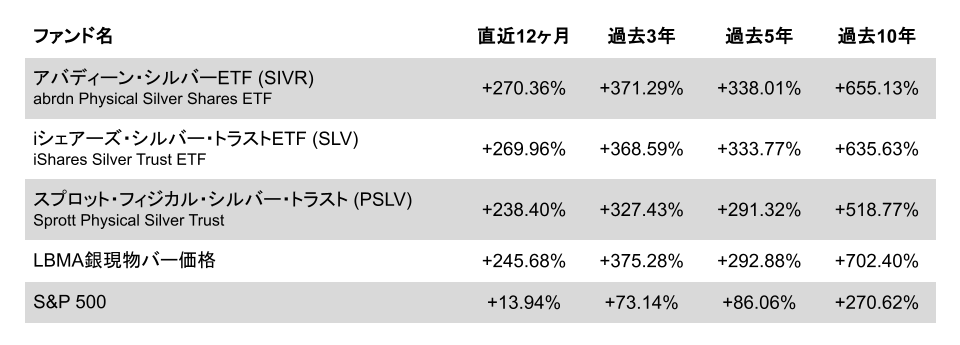

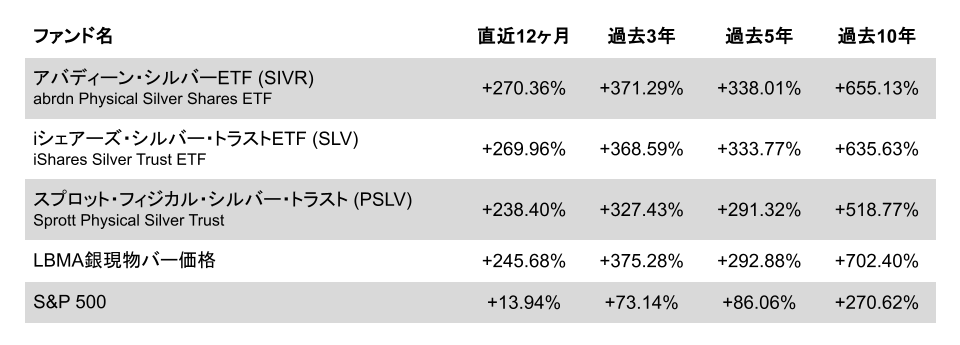

SIVR, SLV, PSLVのリターン実績比較

アバディーン・シルバーETF (SIVR)

アバディーン・シルバーETF (SIVR)のリターン実績が、直近12ヶ月、過去5年で一番優れていますが、銀現物バーの方が過去3年と過去10年で一番優れています。また、全体的にシルバーETFの総リターンについては、S&P500指数より優れた実績があります。

最後に

本稿で紹介した3つのシルバーETFは、現物銀の保管・管理費用を差し引いた後の銀の価格変動を再現するように設計されています。シルバーETFは銀の価格に対する間接的なエクスポージャーを提供するものであり、これらのファンドの株主が実際に現物銀を保有するわけではありません。資産として銀への投資を検討している場合、銀価格が短期的に大きく変動する可能性があることも念頭に置いておくべきです。

警告:本稿は、情報提供のみを目的としております。そのため、いかなる場合においても、本情報は特定の有価証券の売買を推奨するものではありません。また、過去の実績は将来の結果を保証するものではありません。

アナリストの開示:私は(私たちは)、本文中で言及しているいかなる株式についてもポジションを保有しておらず、今後72時間以内に新たにポジションを保有する予定もありません。本記事は私自身が執筆しており、ここで述べている意見はあくまで私個人のものです。本記事により報酬は受け取っておらず、また、本文中で言及されているいかなる企業とも業務上の関係はありません。

アメカブドットコムの開示事項:過去の実績は将来の成果を保証するものではありません。いかなる投資が特定の投資家に適しているかについて、推奨や助言を行うものではありません。上記に示された見解や意見は、アメカブドットコム全体の見解を反映していない場合があります。アメカブドットコムは、証券ディーラー、ブローカー、日本および米国の投資アドバイザー、または投資銀行として認可されていません。当社のアナリストは第三者の著者で構成されており、プロの投資家および個人投資家が含まれますが、必ずしもいかなる機関または規制当局によって認可または認定されているわけではありません。